01

优于预期:

美国汽配零售库存

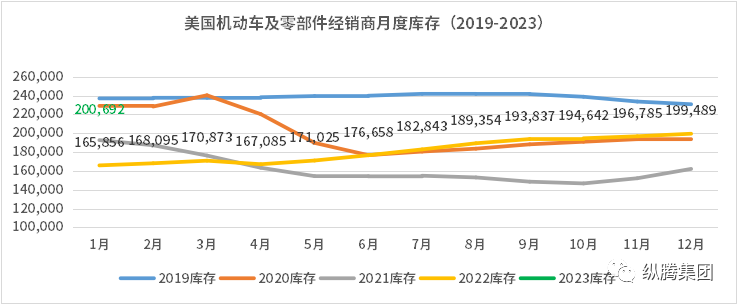

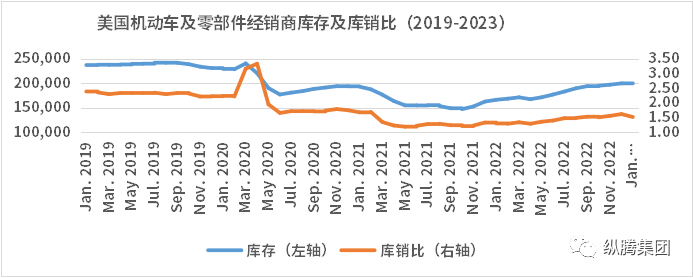

与服饰类目库存一路狂飙有所不同,美国汽配零售在挣扎中跑出了优于预期的成绩。受疫情和芯片短缺的影响,从2021年开始,美国许多地方就已经出现了“一车难求”的现象,至今汽车制造商仍在努力解决芯片和其他零部件的短缺问题。

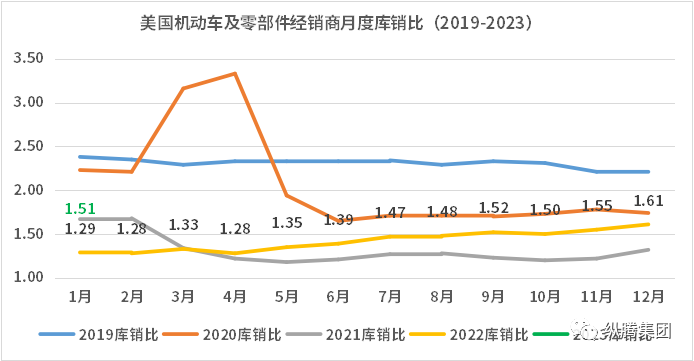

所以从图表中可以看出,尽管2022年汽车汽配行业的库存水平较2021年抬升明显,但整体库存水平仍低于疫情前,营养不足但相对健康,不像其它行业虚胖。

从库销比来看,汽车及配件市场零售库销比与2021年相比有所抬升,预计跟高涨的油价有关,但整体好于疫情前。

02

稳中向好:

美国四大汽配零售商库存情况

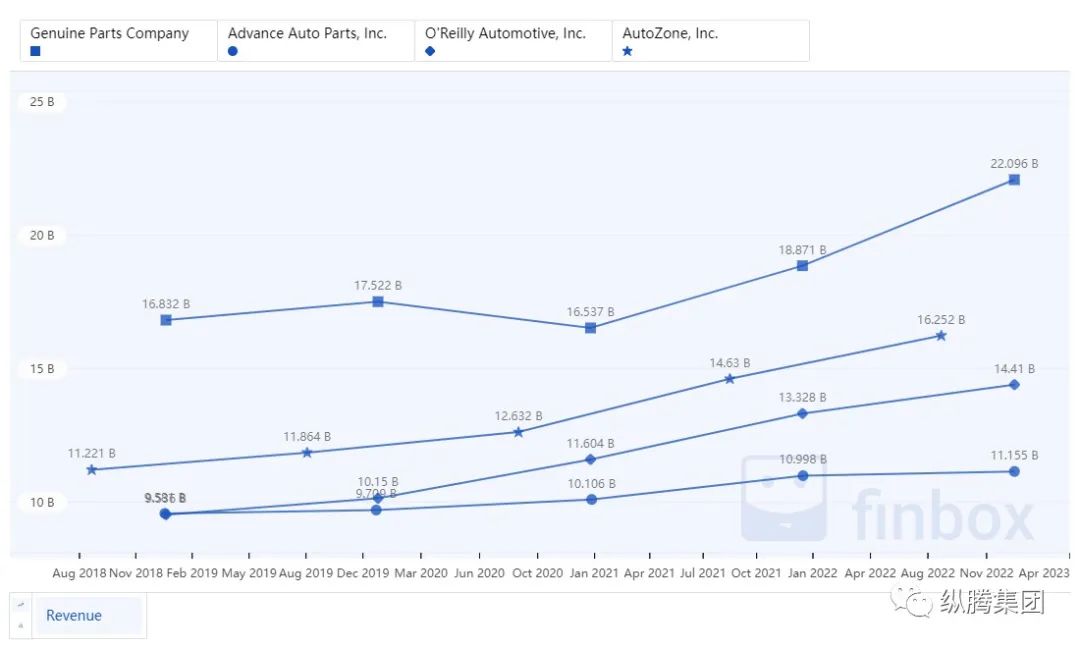

掌控行业30%市场份额的汽配巨头的经营状况是行业发展的缩影,宏观上看,自2020年至2022年,美国四大汽配零售商的总营收和净利润呈现逐年上升的趋势,尽管Advance Auto Parts的营收经历了一些波动,但最终在2022年底得以稳定。

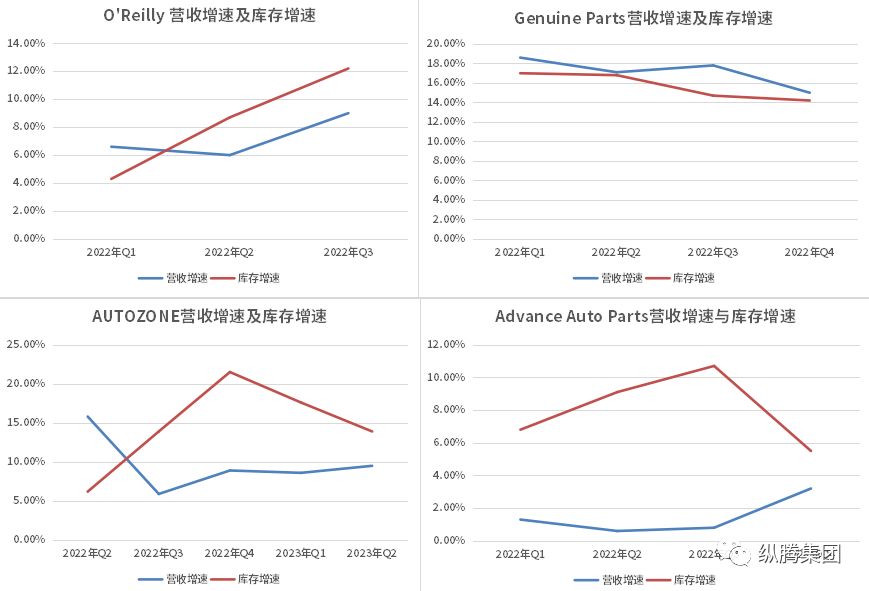

库存方面,几家公司到目前为止已没有库存过剩的迹象。Genuine Parts与O'Reilly在整个2022财年库存增速与营收增速比较匹配,相对较好地管理了库存。AUTOZONE和Advance Auto Parts 库存一度飙升,均在2022年底得到控制。

存货周转率(inventory turnover)也是评估库存的重要指标,存货周转率越高,零件销售下架的速度就越快,反之则意味着销售速度变慢。Advance Auto Parts 在2022年第四季度的存货周转率持续下降至1.27,2023年4月有所提升,表明其库存压力相对更大。

另外三家公司的存货周转率则趋于平稳,反映出良好的业务弹性和库存管理能力。其中Genuine Parts 在截至 2022 年 12 月 31 日的季度的库存周转率为 3.4,可能与其业务模式有关,其业务领域还包括电气和电子零部件、工业配件等,更多地服务于工业和商业客户,这些客户对备件库存的需求可能与零售客户不同。

尽管受到疫情旅行限制、供应链中断、通货膨胀等多种因素的影响,美国四大汽配连锁在大环境下依然能保持稳步增长,实在是难能可贵。

虽然四大汽配公司不能完全代表整个行业的方向和趋势,它们的发展情况确实反映了美国汽配行业供应链优化趋势。相比其它领域,汽配无疑是一条稳定和相对确定性的赛道。

03

蓄势待发:

展望2023美国线上汽配市场

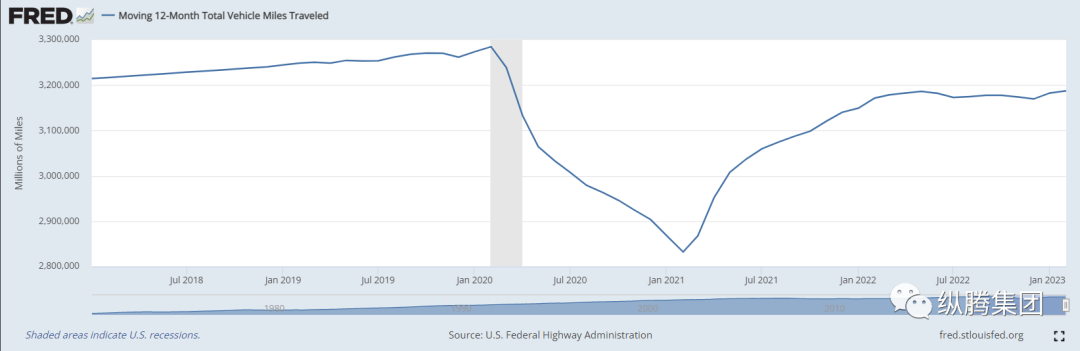

最新数据显示,美国车辆总行驶里程数几乎已恢复到疫情爆发前的水平。

然而,因半导体芯片和OEM零件的短缺限制了汽车生产。截至2023年3月,新车总销量为1529万辆,仍然低于疫情前的1800万辆。

高汽车行驶里程数、依旧疲软的新车销售、强烈的二手车需求,这对汽配零售来说都是积极的信号。而随着通货膨胀压力反复,高昂的人工费使很多车主都会自行更换零配件及维修和日常护理。这些是2023美国线上汽配市场发展的先行条件。

据数据统计公司Statista预测,全球汽摩零配件需求旺盛,消费线上化、电商化转移趋势进一步凸显。全球线上汽配产品销售将从2020年560亿美元增长至2027年的1400亿美元,市场规模增长近3倍。

根据eBay发布的2023年汽摩配出海战略品类可发现,美国作为最大的汽配消费市场,在汽车与货车的零配件需求增长较快,空气滤清壳体销量增加1倍以上,制动卡钳与减震器等零件销量增加已超过2倍。

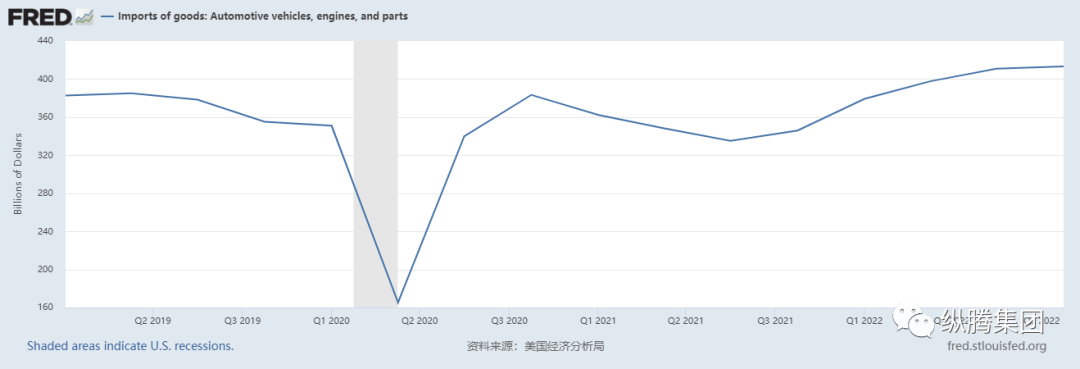

美国汽配进口稳步增长

成熟的供应链体系、不断提升的技术水平、价格优势、多样化的产品种类使中国汽配出口拥有得天独厚的优势。当然,鉴于汽车配件SKU庞大,规格复杂,每个SKU的受欢迎程度也是不同的,卖家需做好调研,辨别机会与陷阱。